Ежегодная Масложировая конференция

06.04.2019 - 2034 просмотраВ Москве, при поддержке Министерства сельского хозяйства РФ прошла Ежегодная Масложировая конференция. В этом году ее тема была связана с экспортом: «Стратегия отрасли в экспортной гонке: марафон или спринт». Организаторами мероприятия выступили Масложировой союз России, Институт конъюнктуры аграрного рынка и Евразийская экономическая комиссия. Участники конференции - представители государственных органов, финансовых организаций, крупных агрохолдингов, переработчиков масличных культур и транспортных компаний, отраслевых научных организаций, ведущие отечественные и международные аграрные эксперты, обсудили состояние мирового рынка растительных масел, влияние на него торговых войн, возможности, перспективы экспорта российской масложировой продукции, причины его тормозящие, пути их устранения, а также поддержку государства в продвижении масложировой продукции за рубеж.

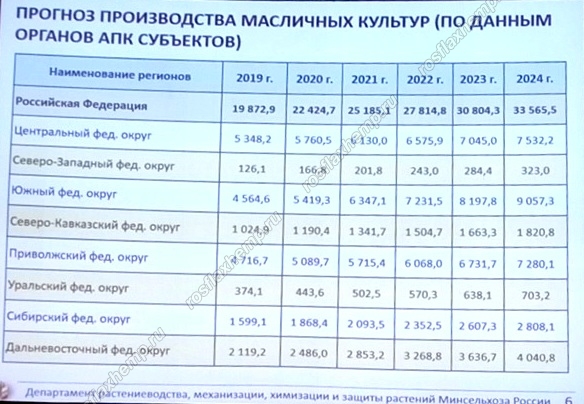

Оксана Лут, заместитель министра сельского хозяйства РФ, подчеркнув, что масложировой союз укрепился, собрав почти 80% участников рынка, отметила, что масложировая отрасль занимает одно из ключевых мест в реализации Указа №204 по достижению к 2024 году ежегодного экспорта продукции АПК на сумму 8,6 млрд $ США. О. Лут сообщила, что за первый квартал текущего года Россия нарастила экспорт на 23% по сравнению с аналогичным периодом 2018 года. К 2024 году поставлена задача вывести на зарубежные рынки 33,5 млн. тонн маслопродукции. Для этого необходимы развитие регионов, экспорт и логистика. В настоящее время для формирования дорожной карты по развитию масложирового сегмента Минсельхоз проводит серию совещаний с руководителями федеральных округов, на которых обсуждаются эти вопросы, ставятся задачи и согласуются целевые показатели субъектов РФ на ближайшие 5 лет. Отдельное внимание уделяется увеличению объёмов производства масличных культур

Любому проекту нужны средства. Ирина Жачкина, первый заместитель Председателя Правления АО «Россельхозбанк» сообщила, что в 2018 году банк выдал предприятиям масложировой отрасли порядка 112 млрд рублей. Ирина Жачкина также представила единую «карту» мер господдержки, собственные инвестиционные программы, в том числе инфраструктурные проекты и кредиты аграриев на долгосрочные цели. Банк также предоставляет полный комплекс услуг и продуктов по обслуживанию внешнеэкономической деятельности, включая транзакционные операции, хеджирование валютных и товарных рисков, продукты по страхованию, учитывающие специфику масложировой индустрии. Кроме того, во время дискуссии обсуждались возможности привлечения льготного финансирования и нефинансовые институты для развития экспорта.

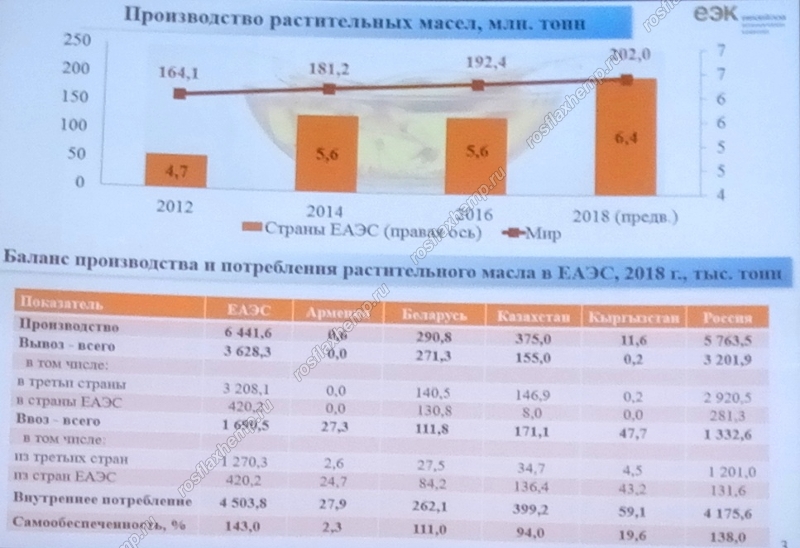

Станислав Брониславович Бубен, директор департамента агропромышленной политики ЕЭК представил концепцию развития масложировой отрасли в Евразийском экономическом союзе. Он сказал, что в странах ЕАЭС сбор семян постепенно нарастал с 2012 года и прошлом сезоне достиг 22 712, 1 тыс. тонн семян масличных культур. Из них в России произвели 19 525, 3 тыс. тонн, то есть, в 1,8 раза больше, чем в 2012 году, а к 2024 году ожидается дальнейший рост производства маслосемян до 40 млн. тонн. Сбор семян сои в 2018 году составил 355,8 млн. тонн (в мире 506,5 млн. тонн). Доля семян сои, выращенных в ЕАЭС к 2024 году вырастет с 2,6% до 7,2%,

Производство четырех основных видов растительного масла – подсолнечного, соевого, рапсового и пальмового, в Евразийском Союзе также росло (с 4,7 млн. тонн в 2012 году до 6,4 в 2018). И теперь страны входящие в союз полностью обеспечены растительным маслом (в России показатель самообеспеченности составил 138%). Экспорт масла из стран содружества составил чуть больше 3,628 тыс. тонн.

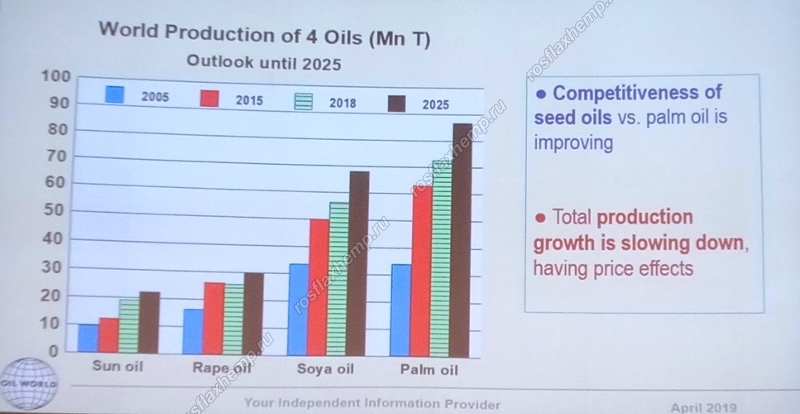

Зигрид Фальк, соредактор международного аналитического агентства «OilWorld» (Германия) рассказал о мировом рынке масложировой продукции. Он отметил продолжающееся с 2010 года падение цен на пальмовое и подсолнечное масла. Однако эксперт высказал предположение, что в ближайшие годы все может измениться: использующиеся плантации сильно изношены и уже старые. Их продуктивность снижается, а для закладки новых – нужны свободная площадь и солидные финансовые инвестиции. Увеличение цен на масло в перспективе прогнозируется также в связи с тем, что на планете растет численность жителей юго-азиатского региона. Эти факторы способствуют производству растительных масел.

Эксперт также обратил внимание участников, что урожайность сои и подсолнечника на протяжении нескольких лет растет, рапса - относительно стабилизировалась на уровне 1,8 – 2 тонны/га. Также было заявлено, что в большинстве стран мира будет развиваться сегмент растительных масел для производства биодизеля, а не пищевого назначения.

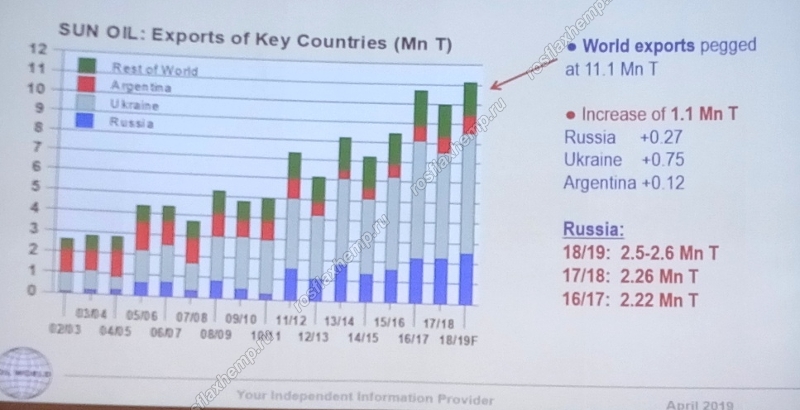

Анализируя экспортные перспективы стран, З. Фальк предположил, что Россия больше чем в 2 раза увеличит экспорт растительных масел, а поставки из Индонезии, в основном пальмового масла, в сезоне 2018/2019 могут достигнуть 3,7 млн. тонн. Россия преимущественно экспортирует подсолнечное масло, по которому с ней конкурируют на мировом рынке Аргентина и Украина.

Алимухаммад Исмаил Лакдавала, глава дивизиона закупок масложировой продукции компании ITC LTD сообщил, что в настоящее время на рынке сложился избыток растительного масла, что сдерживает объемы и цену экспортной продукции. 80% объема подсолнечного масла производят четыре региона. Для выхода на зарубежные рынки необходимо учитывать региональную специфику, особенно покупательскую способность населения. Цена в Южно-Азиатских странах играет главную роль. Так же нужно понимать, что во всех странах идет развитие собственного сельского хозяйства. Поэтому нужно активнее работать с местным населением тех стран, куда планируется продавать продукцию. Кстати, о роли цены в экспорте продукции в кулуарах говорили участники конференции из Китая. Также было отмечено, что важно следить за репутацией продукции, так как некоторые производители льняного масла производят горячую экстракцию, в результате масло получается темным и не вкусным.

Михаил Мальцев, исполнительный директор Масложирового Союза России обратил внимание на то, что цена во многом зависит от урожайности, Поэтому нужны высокопродуктивные сорта и современные агротехнологии, которые давно применяют на Украине. Например, сочетание мелиорации под сою и кукурузу может дать до 22 млн. тонн подсолнечника. На Украине средняя урожайность подсолнечника составляет 22 ц/га, а у нас – держится около 20. Также важно остановить «серый» экспорт семян (до 250 тыс. тонн) из Сибири в Казахстан.

Дополнительный доход могут дать посевы и производство, сертифицированное по системе «органик» (Зеленый листок). Также нужно расширить спектр экспортных продуктов участников масложировой отрасли. Сейчас в ряде регионов есть проблемы с зимовкой озимых. Поля целесообразнее пересевать не яровыми зерновыми, а подсолнечником. Даже при урожайности подсолнечника 10 ц/га выращивать подсолнечник выгоднее пшеницы.

Россия наращивает экспорт подсолнечного масла в Китай. Если в 2013 году этот продукт считался экзотикой, то в 2015 году сформировался устойчивый спрос на это масло, как на продукт здорового питания, объем поставок удвоился, а в 2018 году он достиг 850 тыс. тон /год. Ожидается, что к 2020 он вырастет до 1 млн. тон масла. Однако пока на этом рынке доминирует Украина. В первую очередь это связано с трудностями сбыта продукции предприятий АПК в ПФО и Сибири.

|

Экспортер |

Объем экспорта маслопродукции, тыс. тонн |

|

|

2016 г. |

2018 г. |

|

|

Украина |

615 |

500 |

|

Россия |

143 |

200 |

Резервы для увеличения сбора урожая подсолнечника в России, по мнению М. Мальцева, есть. Основной - возврат посевных площадей в оборот. При площадь пашни 105 млн га площадь подсолнечника в общей структуре посевов вырастет до 11%, сои – до 4%,рапса до 3% (в 2017 году доля посевов не превышала 8%, 3 и 1%, соответственно), а площадь размещения прочих масличных культур увеличится до 1,4 млн. га Другой резерв – замещение яровых зерновых масличными и сокращение севооборота до 4-5ти элементов, благодаря чему, в 2024 году масличным культурам вполне может хватить 19,4 млн. га.

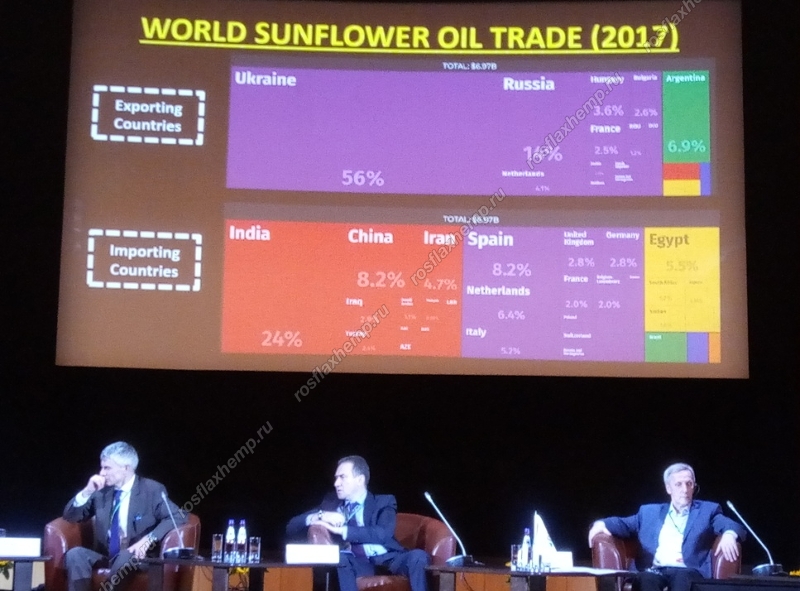

Как сообщил Джордж Томас, заместитель руководителя экономического отдела Посольства Республики Индия в Российской Федерации, в 2017 году основными экспортерами подсолнечного масла были Украина (56%), Россия (14) и Аргентина (6,9%), а покупателями – Индия (24%), Китай (8,2),Испания (8,2), Египет (5,5), Иран (4,7% от мирового объема). Продажа маслосемян Украиной за рубеж составляла 9,4% от всего экспортного потока этой страны (кукуруза – 6,4, пшеница – 6,3%). Он также отметил, что индекс доллара напрямую влияет на индексы рынков. И так как ожидается рост доллара, это отразится и на ценах продукции.

Евгений Ляшенко, генеральный директор ГК "ЭФКО" акцентировал внимание участников на проблеме глубоководных портов. Единственным глубоководным портом сегодня является Новороссийск. Ограниченность портовой инфраструктуры не позволяет загружать танкеры маслопродукцией полностью, вместо 50 тонн обычно загружают 20-30, и затем дозагружают на Украине. Нужен свой глубоководный терминал на Балтике. Эту задачу должны договориться между собой несколько министерств, в том числе МСХ РФ Другое узкое место – отсутствие подъездных путей. Транспортную ситуацию нужно менять, поскольку наращивать производство семян может только Сибирь и Приволжский Федеральный округ. На цену негативно влияет и проблема отсутствия сбыта шрота, а также рост транспортных тарифов, который тормозит производство масличных, поскольку прекратила действовать программа субсидирования транспортных затрат. Все это ведет к тому, что цена российского масла не может быть конкурентной в сравнении с украинским маслом.

На замечание, что еще одна преграда экспорту – сложная, длительная процедура оформления фитосанитарных сертификатов, Антонина Марюхина, заместитель начальника Управления земельного надзора, контроля качества и безопасности зерна, сообщила, что подготовлен проект Протокола фитосанитарного контроля между Государственным таможенным управлением Китая и Россельхознадзором, в котором рассмотрен порядок экспорта маслопродукции, в том числе, рапсового, подсолнечного и соевого шрота. Проект Протокола направлен 21.03.19 в МИД на согласование. Ожидается, что решение и ответ по поставкам шрота в Китай будут даны в середине лета.

Роман Данилин, руководитель масложирового бизнес-направления ГК "Русагро" сообщил, что в прошлом году аграрии страны собрали 19,5 млн. тонн масличных, в основном подсолнечника. Дальнейший прирост урожая может идти только на экспорт, так как внутренний рынок насыщен, а запасы сырья позволят заводам работать без остановки до нового урожая. Дефицита семян и, следовательно, всплеска цен, ни в мире, ни в России пока не ожидается. Кроме того, поскольку взрывной рост производства маслосемян подсолнечника завершен, нужно следить, чтобы не было перепроизводства, которое неизбежно грозит падением цен и, соответственно, прибыли.

Спикеры также отмечали, что рост налогов на продукцию негативно сказывается на экспорте масла. Россия и Украина – ключевые поставщики подсолнечного масла в Индию, но Украина выигрывает, так как предлагает более низкую, то есть, комфортную для индийского потребителя, цену при равном качестве. Российским экспортерам нужно учесть, что Украина планирует еще снизить цену на подсолнечное масло для Индии. В отношении сои, в связи с отсутствием в ней ГМО Россия может претендовать на ценовую премию. Однако этот премиальный сегмент потребления существенно меньше массового.

Затронули участники конференции и вопрос госпошлины в страны ЕС и некоторые страны Африки, например, Марокко, которые также увеличивают стоимость продукта, и проблемы с банковским обслуживанием при расчетах за поставки масла в логистически близкий Иран. К тому же, именно Приволжский ФО, имеющий прямой выход в Каспийское море, обладает хорошим потенциалом для увеличения производства подсолнечника. Например, Саратовская область может нарастить его производство на 30%.

На конференции уделили внимание анализу состояния перерабатывающих мощностей. В частности, установлено, что в европейской части страны предприятия обеспечены сырьем на полную загрузку, в то время как за Уралом заводам не хватает сырья.

Денис Казанников, руководитель проекта по поддержке экспорта АПК Российского экспортного центра (РЭЦ), напомнил, что Указом Президента РФ от 7 мая 2018 года предусмотрено увеличить экспорт продукции АПК до 45 млрд долларов США к 2024 году. Руководитель проекта обозначил два главных препятствия для увеличения экспорта растительных масел: ограничения транспортно-логистической инфраструктуры и отсутствие возможности продажи шротов за рубеж, из-за чего сдерживается переработка семян. В связи с чем, запланировано рассмотреть вопрос строительства новых глубоководных портов и ж/д путей. Для этого потребуется выделить из Федерального бюджете дополнительные ассигнования: без них , по оценке МСХ РФ, может быть реализован только инерционный сценарий, при котором к указанному периоду объем достигнет лишь 25 млрд $ . Финансирование планируется использовать на создание новой товарной продукции, экспортно-ориентированной товаропроводящей структуры, устранение барьеров, продвижение и позиционирование российской продукции АПК на зарубежных рынках.

Продвижению на зарубежные рынки должны помочь реализация Проекта «Школа экспортера», организация в Китае и других странах шоу-румов, представительств атташе по сельскому хозяйству, маркировка продукции «Made in Russia» и специальная сертификация, которую Российский экспортный центр проводит безвозмездно. В секторе АПК такую маркировку и сертификацию уже получило 40 компаний.

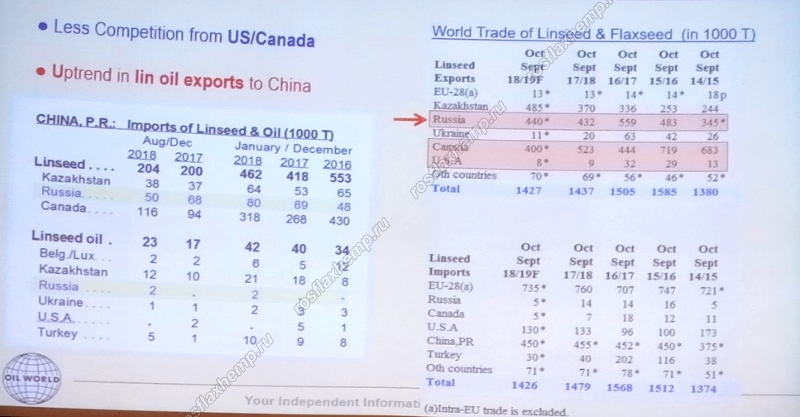

Ситуации на рынке нишевых масел было уделено незначительное внимание, в основном – льну и рыжику, а агропромышленная конопля даже не упоминалась. Основные проблемы для экспорта масло семян льна и конопли те же, что и для других масличных культур. Но все же есть своя специфика. Так, Зигфрид Фальк отметил, что основной покупатель льняного масла и семян – Китай. Поставки этого товара из Канады и США сократились. Главными конкурентами России на этом рынке стали Украина и Казахстан.

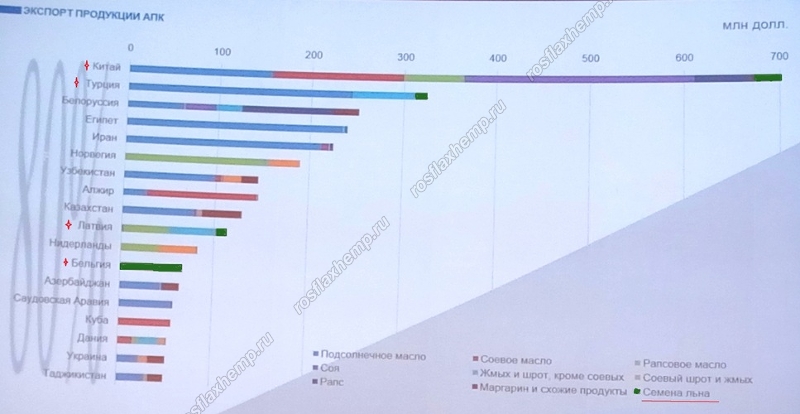

Д. Казанников представил данные по экспорту масложировой продукции, согласно которым, экспорт льняного масла из России практически отсутствует, а реализация семян льна за рубеж держится на уровне 30- 40 тыс. тонн. В основном маслосемена льна покупают: Бельгия (600-650млн. $), Латвия (30-40), Турция (35 - 40), Китай (около 250 млн. $)

По прогнозу Масложирового союза ожидается, что к 2024 году суммарный ежегодный сбор семян масличных достигнет 36 млн. тонн, а доля посевов льна масличного сократится до 3%. Однако валовый сбор семян льна увеличится и составит 0,87 млн. тонн (в 2017 – 0,64 млн. т.). Также подрастут до 1,2 млн. т. сборы семян рыжика и сафлора (каждого).

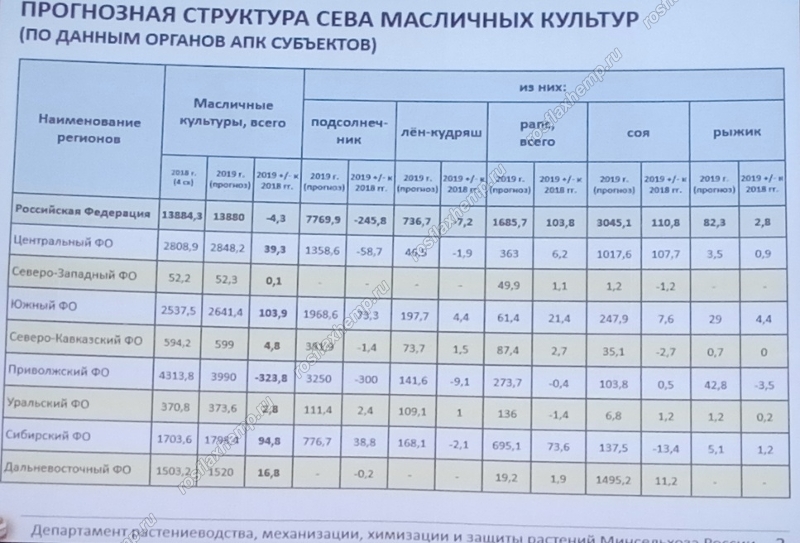

Площадь посева, урожай и продуктивность масличных культур в нашей стране с 2008 года постоянно увеличивалась. Однако в текущем году ожидается снижение объемов сева подсолнечника и льна–кудряша.

По прогнозам Департамента растениеводства, механизации, химизации и защиты растений МСХ РФ в 2019 году льна-кудряша в России посеют на площади 736, 7 тыс. га (меньше 7,2 , чем в прошлом году). Наибольшее сокращение площадей может произойти в Приволжском Федеральном округе.

Владимир Жилин, руководитель отдела анализа сырьевых рынков ГК «Русагро» солидарен с прогнозами МСХ РФ относительно валового сбора семян масличных и снижения сбора семян льна. Эксперт считает, что подсолнечник в этом сезоне будет лидером среди остальных масличных культур и даст существенную прибавку относительно предшествующего маркетингового года.

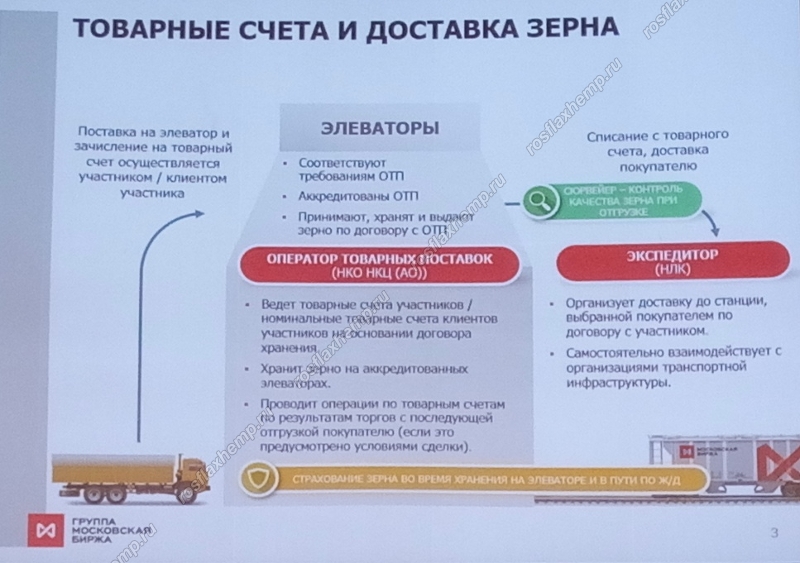

Сергей Наумов, директор Национальной товарной биржи сообщил, что в нашей стране уже действует биржа зерна, сахара, а теперь начала функционировать биржа подсолнечника. Он представил новый товарный сегмент Московской биржи, какие возможности она предоставляет производителям семян подсолнечника и принципах организации товарного рынка, а также познакомил с двумя продуктами: форвардными контрактами (обеспечивают гарантию поставок и хранения продукции) и СВОП-Договорами (короткое кредитование под залог семян или зерна с правом и обязательством выкупа).

В секционных докладах также приняли участие:

Сергей Каменецкий, заместитель генерального директора ООО «МЭЗ Юг Руси»

Сергей Соколовский, директор ТД «Содружество», Григорий Зеленкин, Генеральный директор ТД «НМЖК»

Дмитрий Рылько, генеральный директор Института конъюнктуры аграрного рынка (ИКАР)

Аркадий Фосман, генеральный директор ГК «Благо»

Алла Дирке, управляющий директор Департамента крупного бизнеса АО «россельхозбанка»

Второй день конференции был посвящен вопросам селекции, методам анализа качества пищевых масел, технологиям его производства.

Разработка cайта

Разработка cайта